以下專欄由沃頓商學院高級研究員兼金融講師埃裏克森(David Erickson)撰寫。他還擔任史蒂文斯金融創新中心的聯合主任。在沃頓商學院任教之前,他在華爾街工作超過25年,幫助私人和上市公司戰略融資。他在本文中解釋了美國私募股權市場目前面臨的挑戰以及克服這些挑戰的潛在方法。

美國股市自2021下半年達到峰值以來一路跌宕起伏,而私募股權市場一直在“緩慢前行”,直到2022年中,美國聯邦儲備委員會(Federal Reserve)開始實施歷史性的利率緊縮。

不幸的是,隨著去年IPO市場凍結,並購市場大幅放緩,私募股權公司將股份貨幣化的能力也大幅放緩。對許多基金來說,這已經導致它們的回報受到影響。用行業術語來說,IRR(Internal Rate of Return,內部收益率)正在下滑,因為變現需要更長時間;而MOIC(Multiple of Invested Capital,投資資本倍數)正在下降,因為它們的估值“標記”隨著股市的衰退而惡化。

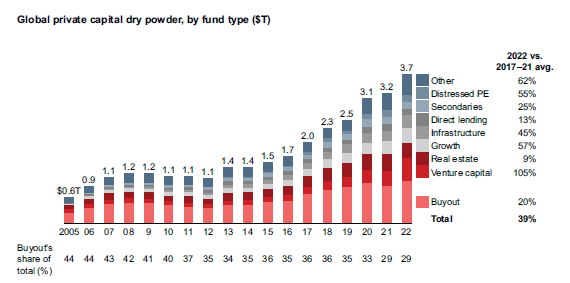

根據貝恩公司(Bain&Company)的《2023年全球私募股權報告》(Global Private Equity Report 2023),截至2022年底,全球擁有約3.7萬億美元的私募股權現金儲備(private equity cash reserves),俗稱“乾粉”(dry powder)。如下圖所示,這一金額涵蓋了全球私募股權領域的廣度,從收購到風險投資,從基礎設施到房地產和不良私募股權資產。

上圖為按基金類型劃分的全球私人資本乾粉圖表

資料來源:貝恩公司《2023年全球私募股權報告》,第16頁。

那麼,私募股權目前面臨有什麼問題?我認為有三個主要問題:

1、“害怕錯過”變成了“不當接盤俠”

FOMO(Fear Of Missing Out,害怕錯過)

DWTCAFK(Don’t Want To Catch A Falling Knife,不接落刀,或不當接盤俠)

2、估值公式已經改變了

3、大型LP(有限合夥人)想要更多參與/投入

讓我們對此展開敘述。

“害怕錯過”變成了“不當接盤俠”

自去年秋天FTX(美國的頭部數字資產衍生品交易所)倒閉以來,關於有多少行業內最顯赫的私募股權公司被忽悠以越來越高的估值向FTX注入投資,一直有很多討論。

就在一年多前,FTX以320億美元的股權估值完成了最新一輪4億美元的交易。這一數字比六個月前該公司的250億美元估值又暴漲很多。FTX倒閉後,業內明星企業紅杉資本(Sequoia capital)就其FTX投資向投資者道歉。

快進到最近幾周,據報導,價值最高、最成功的“獨角獸”之一的Stripe(美國互聯網支付平臺公司)以550億美元的估值籌集了約40億美元投資,這個數字幾乎只是該公司2021年估值的一半。

儘管就在兩年前,投資機構(包括紅杉)一直在孜孜以求地排隊,以950億美元的估值向Stripe注資,但目前該企業的融資仍舉步維艱。“The Information”網站在2月底報導稱,Stripe的估值又下降了10%。這是FOMO轉向DWTCAFK的一個引人注目的例子。不幸的是,Stripe公司可能不是最後一個。

估值公式已經改變

一年前,美國聯邦基金利率為25個基點。截至本文撰寫之時,美國聯邦基金利率為4.75%,市場目前預計本月晚些時候還會升值25至50個基點。顯然,隨著這一潛在的一年500個基點的變化,私人股本公司在投資公司並希望產生重大回報,尤其是一家依賴債務的公司時,估值公式發生了重大變化。

同時,上周發生的風險投資生態系統中的關鍵參與者矽谷銀行(Silicon Valley Bank)的倒閉表明,風險投資公司及其投資組合公司的風險繼續上升。如上圖所示的乾粉同比增幅最大的是風險投資領域,為105%。

大型LP想要更多的參與/輸入

最近的一些文章提到“分母”問題是影響私募股權融資的一個關鍵因素。(分母問題指的是,當私募股權LP對私募股權有特定的百分比分配時,如果另一個大型分配因數,如公共股本的價值大幅下降,該比例可能會受到限制。)

雖然這是一個因素,但我認為更大的原因是,隨著回報率的下降,以及有大量的可用乾粉,許多大型LP(可以讓融資成功或中斷)越來越表示有興趣在投資組合的決策中發揮更積極的作用。

“和所有行業一樣,在市場好的時候,有表現不佳的私募股權公司可以繼續生存;但在當前的市場中,它們可能應該被淘汰。”

如何解決私募股權市場的問題?

這裏有三個建議可以開始:

1、回歸基礎

雖然大多數案例並不像投資Stripe或其他知名獨角獸那樣引人注目,但多年來傳統的私募股權投資案例始終是最賺錢的領域之一。包括:通過改善運營和幫助公司擴大規模(包括可能協助收購)來發展業務;並通過出售或上市/股權變現退出。

早在21世紀初,在科技泡沫之後,當IPO市場重新開始崛起時,這在很大程度上是由私募股權支持的公司推動的,這些公司在有吸引力的終端市場運營,產生了正現金流。如果此類公司現在能很快上市,也能對整個市場產生改善效果。

2、還錢

隨著公司私有化時間延長和估值不斷提高(例如Stripe),越來越多的私募股權公司籌集了更大的資金量,以繼續為這些企業融資,特別是在後期融資階段。

不幸的是,這個市場已經發生了巨大變化,其中許多市場機會也發生了變化(例如Stripe)。因此,如果市場回報風險動態顯著改變,而沒有人願意還錢,那麼如果基金願意主動還錢給LP,這樣做可能會在短期和長期內與LP建立更多的信任。

2000年互聯網泡沫破滅後,包括Mohr Davidow、Kleiner Perkins、CRV和Redpoint Ventures等私募投資領頭羊公司都削減了其基金規模。據Axios報導,創始人基金最近宣佈,他們將把第八只基金規模減半,降至9億美元。

隨著大約3.7萬億美元的乾粉儲備和某些領域目前的回報風險發生巨大變化,就像20年前我們看到的那樣,更多的公司可能會返還資金(或至少把基金保持在“適當規模”)。

3、表現不佳者需要被淘汰

和所有行業一樣,在市場好的時候,表現不佳的私募股權公司可以繼續生存;但在當前的市場中,它們可能應該被淘汰。

大型LP應該確保他們應進行盡職調查,就像他們在FTX倒閉後斥責投資機構一樣。如果一家私募股權公司最近的基金表現嚴重不佳(即其最近的基金業績一直處於同行業的後半段),那麼該公司在希望為發行新基金募資時,答案應該是否定的。

Join The Discussion

No Comments So Far